es gibt so Momente im Leben, da könnte ich mich grün und blau ärgern! Und genau zu diesen Momenten gehören jene Situationen, in denen ich wie verzweifelt nach bestimmten Dingen suche und mir durchaus bewusst ist, dass ich mir diese überflüssige Sucherei bei einem einigermaßen organisierten Ordnungssystem hätte sparen können. Exakt in so einer Situation war ich gestern, als ich eine von mir verfasste Textstelle in meinen alten Editorials/Kolumnen gesucht habe und sie einfach nicht finden konnte.

Während des Suchens bin ich zufällig auf ein vorangegangenes Editorial von mir gestoßen, das dann meine Aufmerksamkeit auf sich zog. In dem Beitrag

„Aktien von Nvidia und Super Micro Computer. Gewinne jetzt mitnehmen oder weiterlaufen lassen?“ vom 19.07.2024 geht es um den digitalen Börsendienst boerse.de-Trendinvestor Technologie-Aktien und eben um die besagten Aktien von Nvidia und Super Micro Computer.

Der boerse.de-Trendinvestor Technologie-Aktien

Bei diesem digitalen Börsendienst kommt die sogenannte BOTSI-Anlagestrategie zum Einsatz, wobei BOTSI für „Best-of-Trends-System-Investment“ steht. Konkret wird dort auf Basis wissenschaftlich fundierter Trend- bzw. Momentum-Indikatoren in einem wöchentlichen Turnus in die bis zu zehn trendstärksten Tech-Aktien investiert, die aus einem großen Universum an Technologie-Werten (aktuell 525 Titel) ausgewählt werden. Das hieraus resultierende Musterdepot lässt sich einfach und unkompliziert durch reale Käufe und Verkäufe nachbilden.

Nvidia und Super Micro Computer – zwei Top-Positionen im boerse.de-Trendinvestor Technologie-Aktien

Aber was hat es nun mit der Kolumne vom 19.07.2024 auf sich? In jener besagten Kolumne wurden zwei Top-Positionen besprochen, die zum damaligen Zeitpunkt tolle Gewinne – oder genauer: „Buchgewinne“ – aufwiesen. Zum einen handelte es sich um die

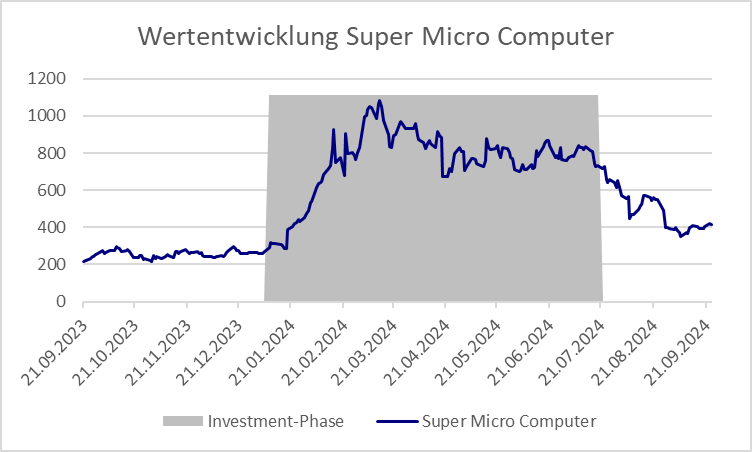

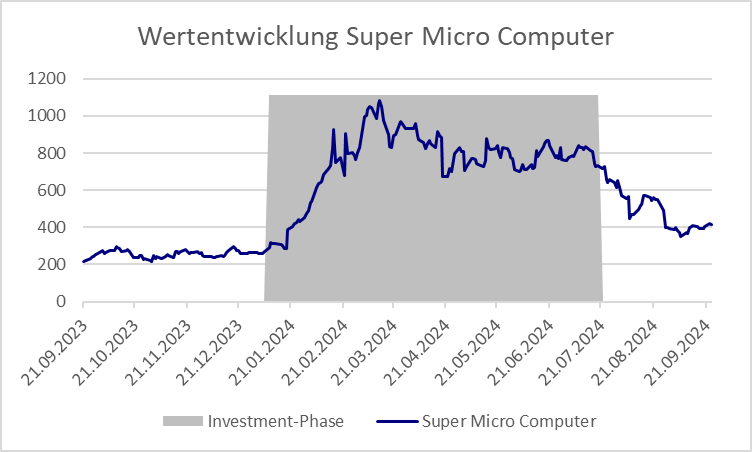

Aktie Super Micro Computer, die auf Basis des rein regelbasierten Trendfolge-Algorithmus am 05.01.2024 bei einem Kurs von 268,80 Euro zum Kauf empfohlen wurde. Per 18.07.2024, also genau an dem Tag, an dem die Kolumne für den 19.07.2024 entstand, befand sich der Kurs dann bei 727,20 Euro, was einer sagenhaften Rendite von 170,54% entsprach. Ähnlich war die Situation auch bei der

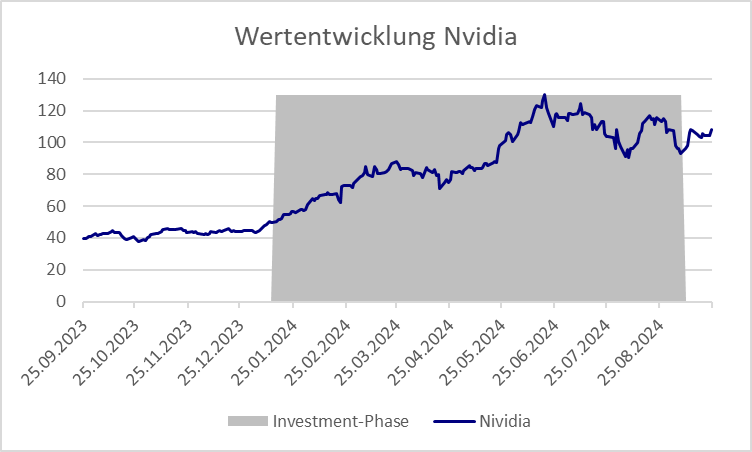

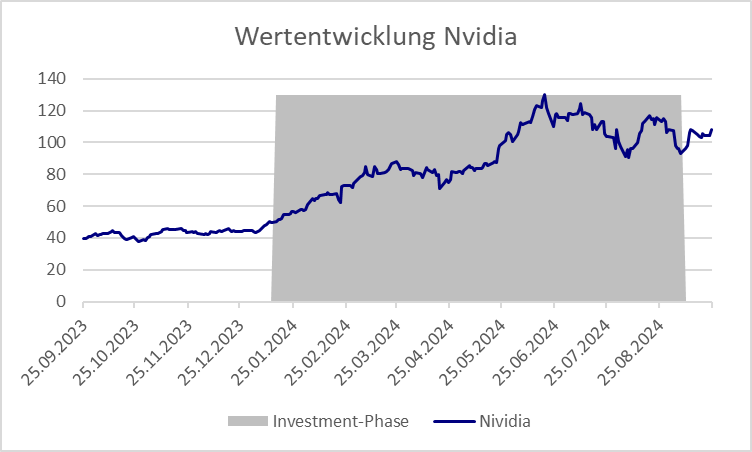

Nvidia-Aktie, die am 12.01.2024 ins Musterdepot aufgenommen wurde und per 18.07.2024 ebenfalls eine Rendite von etwas über 100% aufwies.

Die Sache mit den „Buchgewinnen“ und dem „optimalen“ Verkaufszeitpunkt …

Der Haken bestand zum damaligen Zeitpunkt darin, dass es sich lediglich um „Buchgewinne“ handelte. Für die letztendlich realisierten Renditen sind die Kurse von jenem Zeitpunkt entscheidend, an dem die beiden Positionen anschließend final verkauft wurden. Und genau das Thema „Verkaufen“ stellt für viele Trader das zentrale Problem dar. So wurde in diversen wissenschaftlichen Studien nachgewiesen, dass Trader dazu tendieren, Gewinneraktien zu früh und Verliereraktien viel zu spät zu verkaufen [Anmerkung: Siehe hierzu den Beitrag von Shefrin und Statman „The Disposition to Sell Winners Too Early and Ride Losers Too Long: Theory and Evidence“, erschienen 1985 im Journal of Finance].

Der Vorteil einer rein regelgebundenen Anlagestrategie, so wie sie auch dem boerse.de-Trendinvestor Technologie-Aktien zugrunde liegt, besteht darin, dass auch der Verkaufszeitpunkt durch die Strategie festgelegt wird. Der Anleger muss sich somit keine Gedanken machen, wann eine Position zum Verkauf gestellt werden soll.

Die im boese.de-Trendinvestor Technologie-Aktien implementierte, wissenschaftlich fundierte Trendfolgestrategie stellt sicher, dass eine Gewinnerposition nicht zu früh verkauft wird. Solange sich eine Aktie in einem intakten Aufwärtstrend befindet, wird sie konsequent gehalten. Die negativen Auswirkungen des von Shefrin und Statman nachgewiesenen Dispositionseffekts lassen sich auf diese Weise perfekt vermeiden.

Gleichzeitig soll die Trendfolgestrategie sicherstellen, dass nicht zu spät verkauft wird. Zu spät bedeutet in diesem Kontext, dass ein Verkauf erst dann erfolgt, wenn die zwischenzeitlichen Buchgewinne ganz bzw. teilweise schon wieder abgebaut wurden.

Der konkrete Verkauf von Nvidia und Super Micro Computer

Der digitale Börsendienst boerse.de-Trendinvestor Technologie-Aktien weist (ebenso wie alle weiteren BOTSI-basierten Börsendienste) das tolle Feature auf, dass alle einzelnen Transaktionen bis Anfang 2000 zurück archiviert sind und mit einer leistungsfähigen Such- bzw. Filterfunktion wieder aufgefunden werden können.

Wie ein Blick in die Transaktionsliste zeigt, wurde die Position Super Micro Computer noch am gleichen Tag des Erscheinens des Editorials (also am 19.07.2024) vom BOTSI-Algorithmus bei einem Kurs von 733,80 Euro zum Verkauf gestellt, woraus eine tolle Gesamtrendite von 173% resultierte. Dabei drängt sich natürlich die Frage auf, wie sich der Kurs nach diesem Verkaufszeitpunkt weiterentwickelt hat. Wäre er weiter gestiegen, so wäre durch einen späteren Verkauf eine noch höhere Rendite möglich gewesen. Die nachfolgende Abbildung soll diese Frage beantworten.

Wie die Abbildung zeigt, erfolgte der Verkauf keinesfalls zu früh. Nachdem die Position aufgelöst wurde, ist der Kurs kontinuierlich gesunken. Wäre das Verkaufssignal noch etwas früher ausgelöst worden, so wäre sogar ein etwas noch höherer Gewinn möglich gewesen.

Und natürlich stellt sich auch bei der Nvidia-Position die Frage nach dem konkreten Verkaufszeitpunkt bzw. Verkaufskurs. Ein Blick in die Transaktionsliste des digitalen Börsendienstes zeigt, dass Nvidia am 06.09.2024 bei einem Kurs von 92,92 Euro zum Verkauf gestellt wurde, woraus eine Rendite von 86% resultierte. Während der Buchgewinn zwischenzeitlich schon bei über 100% lag, wurde letztendlich eine Rendite von 86% realisiert. Die folgende Abbildung zeigt das Kursumfeld, in dem die Verkaufsentscheidung durch die BOTSI-Strategie regelbasiert getroffen wurde.

Wie aus der Abbildung ersichtlich ist, erfolgte der Verkauf der Nvidia-Aktie etwas unglücklich auf einem zwischenzeitlichen Tiefststand.

Zusammenfassend lässt sich festhalten, dass der BOTSI-Algorithmus sowohl bei Super Micro Computer als auch bei Nvidia die starken Aufwärtstrends rechtzeitig erkannt und beide Werte frühzeitig ins Musterdepot aufgenommen hat. Entgegen dem häufig beobachtbaren Dispositionseffekt wurden beide Werte auch nicht zu früh mit einer zu geringen Rendite verkauft. Die letztendlich realisierten Gewinne von 173% (Super Micro Computer) und 86% (Nvidia) sind – auch wenn der „optimale“ Verkaufszeitpunkt nicht exakt erwischt wurde – durchaus als hervorragend einzustufen.

boerse.de-Trendinvestor Technologie-Aktien – aktueller Status

Und wie sieht es beim boerse.de-Trendinvestor Technologie-Aktien aktuell aus? Per heute (27.09.2024) liegt die September-Rendite des Börsendienstes bei 11,20% und die 2024 Year-to-Date-Rendite bei 22,25%. Die aktuelle Top-Position im Musterdepot ist Lumen Technologies, die am 30.08.2024 bei einem Kurs von 4,6 Euro erworben wurde und deren Rendite per heute bei 35,85% liegt.

Um das aktuelle Musterdepot sowie alle aktuellen Kauf- und Verkaufsempfehlungen des Börsendienstes boerse.de-Trendinvestor Technologie-Aktien zu sehen, kann ich Ihnen einen kostenlosen und völlig unverbindlichen Gratis-Login anbieten. Unter diesem

LINK können Sie kostenlos und völlig unverbindlich das White Paper

„Trendfolge-Tradings für Zusatzgewinne: Einfach, transparent und regelgebunden an Trends partizipieren“ anfordern, das die genaue Funktionsweise und Handhabung der BOTSI-Anlagestrategie beschreibt. Zusammen mit der White-Paper-Anforderung wird Ihnen – natürlich ebenfalls kostenlos und völlig unverbindlich – ein Börsendienst nach Ihrer Wahl freigeschaltet, wobei sich in diesem Kontext natürlich der boerse.de-Trendinvestor Technologie-Aktien anbietet [Anmerkung: Sollten Sie den Gratis-Login für diesen Börsendienst erst vor Kurzem angefordert haben und er deshalb noch gesperrt sein, dann können Sie natürlich auch jeden anderen gewünschten Dienst wählen].

Wie Sie wissen, bieten sich die BOTSI-basierten Börsendienste, ebenso wie alle sonstigen kurzfristig ausgelegten Trading-Aktivitäten, allenfalls als volumenmäßig überschaubare Beimischung zu einem breit diversifizierten Basisportfolio an Qualitäts- bzw. Champions-Aktien an.

Sollten Sie zur Ertragssteigerung im kurzfristig ausgerichteten Trading aktiv sein, dann wünsche ich Ihnen an dieser Stelle viel Erfolg beim Timing ihrer Käufe, aber insbesondere auch bei der Festlegung Ihrer Verkaufszeitpunkte Die konsequente Anwendung von regelgebundenen Trendfolgestrategien bieten zumindest schon mal eine Möglichkeit, um den häufig zu beobachtenden Dispositionseffekt elegant zu umschiffen. Dies haben die beiden Verhaltensökonomen Hersh Shefrin und Meir Statman bereits im Jahre 1985 erkannt.

Auf bald,

Ihr Hubert Dichtl

Suche

Suche

Teilen

Teilen

Link kopieren

Link kopieren

boerse.de-Newsletter

boerse.de-Newsletter